电子连接线基本知识

1583以汽车线束对材料的要求为例:包括其电气性能、材料散发性、耐温性等等,都比一般的线束要求要高,因为汽车线束涉及到人身安全,所以在材料安全方面的要求更为严格。

查看全文近日,全球半导体巨头英伟达在GTC 2022大会上发布的系列新品让科技界再一次沸腾,也吸引了汽车行业的诸多目光。

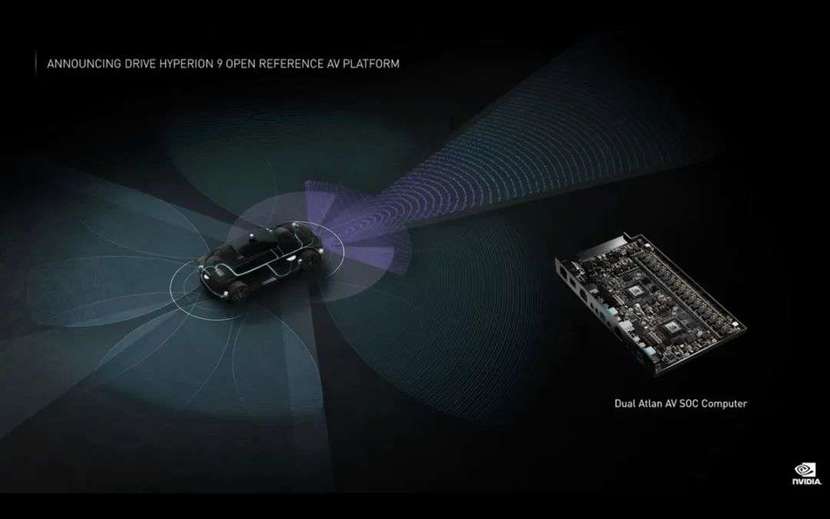

据悉,英伟达在会上介绍了其在自动驾驶领域的最新布局,宣布自动驾驶芯片DRIVE Orin将在本月正式量产。此外,还发布了最新一代自动驾驶平台DRIVE Hyperion 9,并表示这一最新平台将于2026年正式量产。

这家科技巨头的新品显然拥有着极强的流量效应。会后,国内头部汽车制造商比亚迪、美国电动汽车公司Lucid Group、自动驾驶独角兽企业元戎启行以及国内新型电动车公司悠跑科技等多家企业纷纷宣布与英伟达达成合作,DRIVE Orin芯片与Hyperion平台将被多家主机厂与自动驾驶公司搭载应用。

“秀了一波肌肉”,英伟达也向业界展示出了其在智能汽车时代的影响力。

算力大王

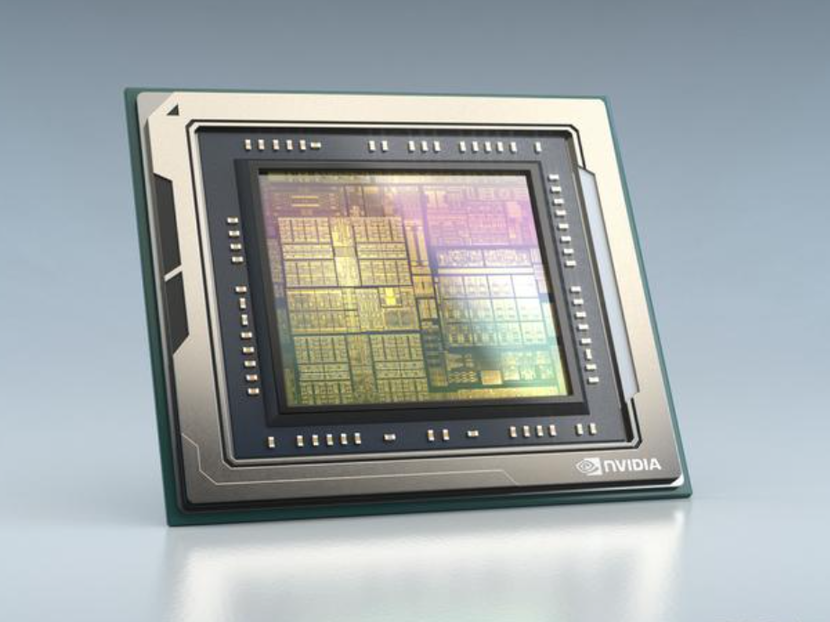

在自动驾驶产业链上游,传感器、主控芯片和自动驾驶算法是最重要的三个环节,而主控芯片也是智能汽车最核心的硬件。由于自动驾驶技术发展对主控芯片有着极高的算力需求,目前,高算力已经成为自动驾驶芯片的主要趋势之一。

作为头部芯片企业,英伟达于2015年推出NVIDIA Drive系列平台,开始赋能自动驾驶。此后每年更新1至2次Drive平台,其车规级SoC芯片也在不断拉升算力水平。

2020年,英伟达推出的Xavier芯片算力为30TOPS。2022年,进入量产阶段的Orin芯片单颗算力拉升到了254TOPS。

事实上,在高级别自动驾驶SoC芯片市场,高通、英特尔、华为等企业均为参与者。但单颗芯片算力方面,目前仅有英伟达突破了200+TOPS。作为对比,特斯拉目前搭载的自研芯片FSD单颗算力是72TOPS。

此前,包括蔚来、小鹏、理想、威马、智己等在内的国内造车新势力企业纷纷宣布将搭载Orin系列芯片,其中蔚来ET7、智己L7、威马M7均搭载4颗Orin芯片,总算力超过1000TOPS。而据地平线测算, L4需要的算力约为500 TOPS,L5需要的计算力目前还未有明确定义(有预测需要至少1000TOPS)。

相比之下,高通2020年推出的Snapdragon Ride平台最高可提供700+TOPS算力;华为MDC平台算力则在200-400TOPS之间。

需要注意的是,英伟达在2021年已经发布了下一代自动驾驶芯片Atlan,单颗算力可达1000TOPS,官方表示,该芯片将于2025年大规模量产上车。

突飞猛进的算力水平下,英伟达显然已成为了领域内的绝对龙头。

包揽全球TOP30的2/3车企

“目前,全球有超过25家车企及自动驾驶公司采用英伟达自动驾驶解决方案,其中20家是全球车企Top30。”英伟达创始人及CEO黄仁勋在会上介绍了该公司在汽车企业中的合作情况。

而从自动驾驶市场发展角度看,英伟达Orin芯片量产以及最新DRIVE Hyperion平台的推出显然具有着推动意义。

根据比亚迪与英伟达合作内容,2023上半年,比亚迪将在部分车型上搭载DRIVE Hyperion平台,实现车辆智能驾驶及自动泊车功能。身为国内头部新能源汽车制造商,比亚迪此前的智能驾驶能力一度被业内诟病,本次官宣合作后,业内开始出现不少关于比亚迪是否能够就此补上短板的讨论。

此外,在英伟达合作企业名单中,中国自动驾驶初创公司小马智行、元戎启行等也位列其中。对于与英伟达的合作,元戎启行CEO周光表示:“这标志着我们的L4级解决方案在商业化方面又迈出了重要一步。通过将自研的推理引擎和算法快速集成到DRIVE Hyperion,将大幅降低车辆设计和验证成本。”

小马智行方面也透露,英伟达车规级DRIVE Orin的量产,将加速L4自动驾驶的规模化量产。在此之前,大部分L4级自动驾驶公司都是基于工业级或没有前装规模化量产的计算平台开发系统,主要目的是用于系统的原型验证和测试。

至于比亚迪将要搭载的DRIVE Hyperion自动驾驶平台,则是一款用于全自动驾驶系统的计算机架构和传感器组。NVIDIA DRIVE Hyperion8.1适用于L4级自动驾驶平台开发,基于该平台,开发人员能够快速实现开发、评估和验证技术。

据了解,最新发布的DRIVE Hyperion 9将配备14个摄像头、9个毫米波雷达、3个激光雷达和20个超声波雷达,使用两块DRIVE Atlan芯片,相比前一代平台,传感数据和性能方面都进行了升级。

强大的技术优势为英伟达带来了大量合作伙伴,这一点在黄仁勋的话中已经有所体现,在全球TOP30车企中,这家半导体巨头包揽了20家。

近乎垄断的地位也引发了担忧之声。有头部自动驾驶公司高管表示,当前世界范围内对于自动驾驶技术所做的研发,几乎都在英伟达生态之上,基于Orin授权做域控制器。如果要转平台,企业需要承担技术进度大幅下降的风险,即使其他芯片成本低也会得不偿失。

预计汽车业务收入占比超30%

尽管业界有忧虑,但这并不影响英伟达在汽车领域的业绩。

英伟达汽车业务的副总裁Ali Kani表示,汽车行业正开始过渡到日益依赖复杂软件驱动的电动汽车。这意味着汽车需要更先进的人工智能。而英伟达的芯片被广泛用于人工智能计算。

对于未来发展,黄仁勋认为英伟达的潜在市场规模将达到1万亿美元,细分来看,汽车行业的收入将占33%,达到3000亿美元。

而从目前形势看,英伟达的汽车产品线的确在飞速增长。在周二的投资者会议上,英伟达首席财务官Colette Kress透露,过去一年,该公司与汽车业客户达成的交易数额增幅超过三分之一,达到110亿美元。而此前一年,这一数字是80亿美元。

据英伟达预测,今年晚些时候,其汽车业务销售额将出现拐点,提高汽车自动化程度的蓬勃需求将超过近期全球芯片短缺和供应链中断带来的挑战。

智能汽车时代,自动驾驶芯片的重要性不言而喻,以目前英伟达的发展速度与产品布局来看,业内其他车规级芯片企业不免有望尘莫及之感。

在此背景下,英伟达俨然已有成为自动驾驶领域的博世和宁德时代之势,但自动驾驶市场究竟是否会再现垄断格局,眼下做出定论还为时过早。不过,可以肯定的是,英伟达在汽车领域的话语权正愈发强烈。

2024年全球半导体行业有望触底反弹,不过目前半导体行业还在周期低谷反复切磨,晶圆代工领域相关指标仍然疲软,回温还需等待。但好消息是,存储器市场迎来了价格全面上涨,AI、数据中心及汽车等终端市场需求较为强劲,产业未来前景仍旧值得期待。

查看全文功率管的最主要的应用是控制电流的通断,即在一定的电压条件下对流经器件的电流进行开关控制。首先,在可以承受的击穿电压的前提下(即器件的工作电压平台), 器件导通电阻越低,其导通损耗就越低。其次,器件在开关状态间切换时,栅极电荷越 小,器件的开关速度就越快,其动态损耗就越低。

查看全文

您好!请登录